智库建议

鞠传霄 | 固定资产投资稳定增长 投资活力仍待增强——2023年一季度我国固定资产投资分析

| |||||

| |||||

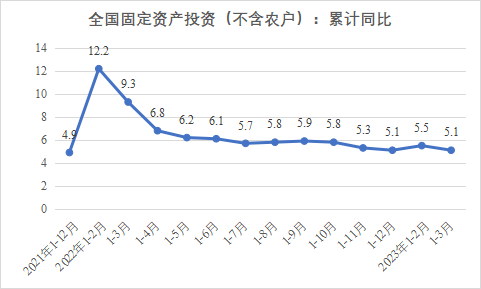

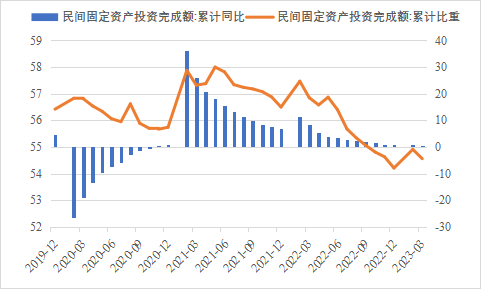

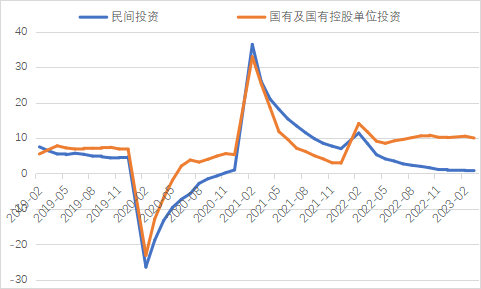

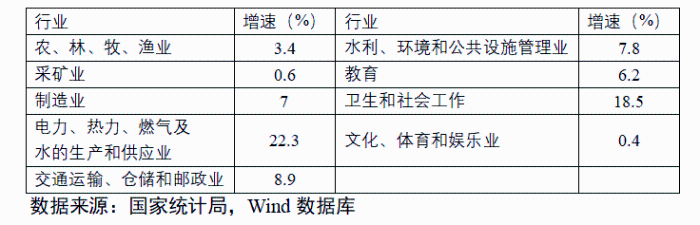

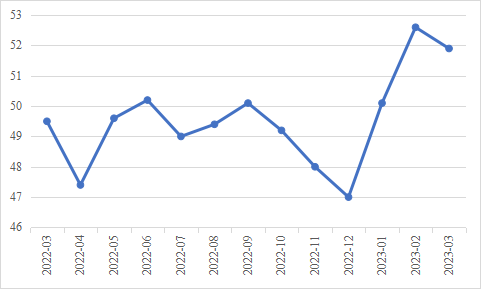

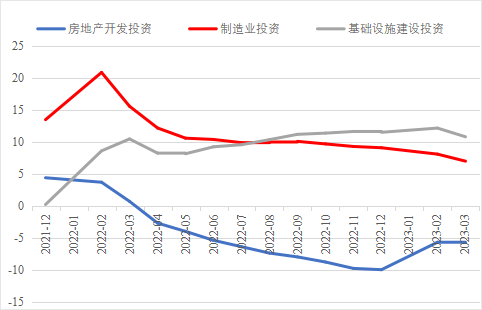

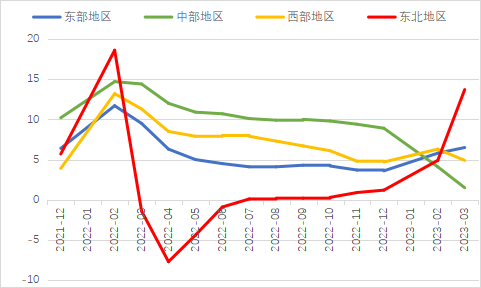

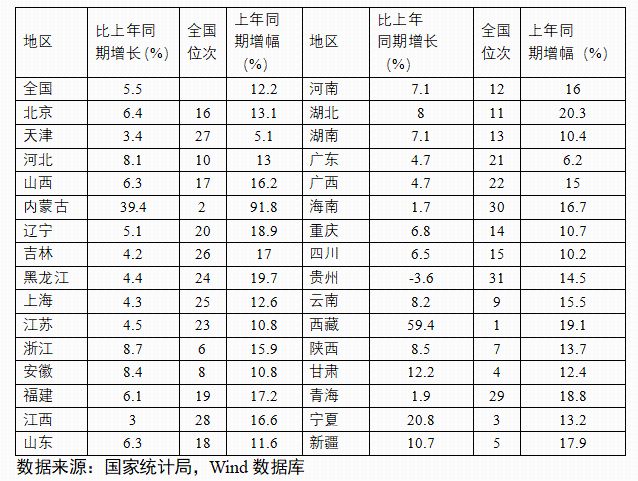

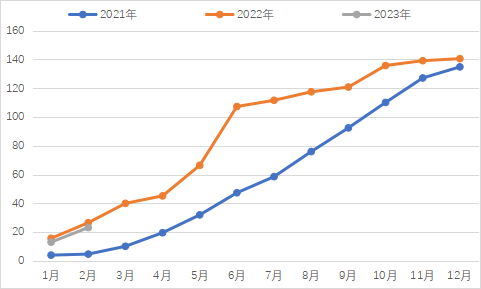

2023年一季度生产需求明显改善,市场预期加快好转,经济企稳势头开始显现。固定资产投资稳定增长为一季度经济平稳运行提供了重要支撑,各地都将稳投资作为重要工作,有效应对外部不确定性因素冲击。随着供需循环进一步畅通,叠加前期政策效应等多方面积极因素,扩大有效投资仍有潜力和空间。下阶段,应聚焦重点产业、重要产业链、民生领域等精准发力,多渠道筹措项目建设资金,更好发挥投资对于调结构、促转型的带动作用,为经济高质量发展打下坚实基础。 一、固定资产投资整体运行情况 1.整体投资保持平稳增长态势 2023年1-3月,我国固定资产投资(不含农户,下同)10782亿元,同比增长5.1%,较国内生产总值增速高了0.6个百分点,与2022年全年增速持平,固定资产投资增速仍保持高位。从投资构成看,一季度建安工程、设备工器具购置、其他费用分别增长4.1%、4.2%、8.2%。建安工程、设备工器具购置保持较快增长,人工、材料、施工机具使用以及设备购置等费用增速加快,反映了在稳投资系列政策推动下,新上项目较多、新上项目中设备购置量增多、企业更新改造力度加大。 图1 全国固定资产投资增速(%) 数据来源:国家统计局 2.民间投资意愿和能力仍待恢复 2023年1-3月,民间固定资产投资为58532亿元,同比增长0.6%,较1-2月低了0.2个百分点,低于投资整体增速4.5个百分点,仍处于低位运行状态。从季度波动看,民间固定资产投资的增速已由2022年第一季度的8.4%持续下滑,下滑幅度较大。民间固定资产投资占比进一步萎缩,跌至2011年以来的次低点,仅为54.56%。 图2 民间投资增速及占比(%) 数据来源:国家统计局,Wind数据库 近年来,受疫情反复、成本上升、内需收缩等因素影响,民间投资动力和能力普遍偏弱,民营企业面临较严重的需求收缩。2022年开始,国有及国有控股单位投资增速超过民间投资增速,且差距逐渐拉大。2023年1-3月,国有及国有控股单位同比增长10%,较民间投资增速高了9.4个百分点。1-2月,内资企业中的国有企业、集体企业和股份合作企业固定资产投资分别同比增长17.8%、20.5%和17.1%。 图3 民间投资、国有及国有控股单位投资增速(%) 数据来源:国家统计局,Wind数据库 3.基建投资加力提效,制造业投资结构持续优化 2023年1-3月,制造业投资保持较快增长,基建投资增速有所提升,房地产投资增速仍为负值,但降幅明显收窄。基础设施投资在增加政策性开发性金融工具额度、用好专项债等融资支持政策以及各地区各部门积极贯彻落实稳增长系列政策推动下,效果逐步显现,一季度基础设施投资同比增长8.8%,高于全部投资5.7个百分点,是大类投资中增长最快的领域。基建投资呈现结构性特征,资金投向更加聚焦。一季度水利管理业投资增长10.3%,公共设施管理业投资增长7.7%,道路运输业投资增长8.5%,铁路运输业投资增长17.6%。基建的推进速度与资金的到位情况呈强相关性,从政策支持领域看,资金重点流向了市政及产业园区基础设施、社会事业、交通基础设施、保障性安居工程、农林水利、生态环保、仓储物流基础设施等领域,聚焦于基础设施“补短板”以及新基建“提质量”,确保了资金精准灌溉。 表1 1-3月我国各行业固定资产投资情况 2023年一季度,国内需求逐步扩大,经营主体预期好转,制造业投资同比增长7%,比整体投资高1.9个百分点。其中,高技术制造业投资同比增长15.2%,对制造业投资拉动作用明显,表明制造业转型升级态势持续。制造业改造升级潜力巨大,高技术制造业投资明显快于全部投资。3月,制造业采购经理指数(PMI)为51.9%,比上月下降0.7个百分点,连续三个月位于景气区间。随着国内经济循环加快恢复,制造业生产和市场需求稳步回升,生产指数和新订单指数分别为54.6%和53.6%,位于近期较高景气水平,装备制造业、高技术制造业PMI分别为53%、51.2%,制造业继续保持扩张态势。从企业规模看,大、中、小型企业PMI分别为53.6%、50.3%和50.4%,低于上月0.1、1.7和0.8个百分点,均高于临界点,大型企业恢复发展动能表现强劲。 图4:制造业PMI指数(%) 数据来源:国家统计局,Wind数据库 2023年受需求走弱影响,房地产开发投资增速持续放缓,2023年1-3月,我国房地产开发投资、住宅开发投资分别同比下降5.8%、4.1%。房地产开发投资占固定资产投资完成额的比重也降至24.2%,较上年同期下降2.3个百分点。房屋施工面积、房屋新开工面积等先行指标均出现明显下滑,分别同比下降5.2%、19.2%。1-3月,房地产开发景气指数均位于100以下,且延续去年2月以来走低趋势。 图5 三大领域固定资产投资增速(累计同比,%) 数据来源:国家统计局,Wind数据库 4.中部地区投资增速持续下降,东北地区领跑全国 从投资地域看,2023年1-3月东北地区投资连续10个月回升,增速领跑全国,同比大幅增长13.7%,较全国水平高了8.6个百分点。东部地区投资增速为6.5%,较1-2月提高0.7个百分点,投资开局良好。西部地区保持平稳较快增长态势,同比增长4.9%。中部地区延续2022年2月以来的下降趋势,投资增速继续回落,仅同比增长1.5%。总的来看,东北和东部地区投资呈现较快增长,中部地区投资增速继续回落。 图6 分地区固定资产投资增速(累计同比,%) 数据来源:国家统计局,Wind数据库 1-2月,31个省份中有19个省投资增速高于全国水平,其中西藏、内蒙古、宁夏、甘肃、新疆等5省实现两位数增长,增速分别达59.4%、39.4%、20.8%、12.2%、10.7%,投资恢复动力较强。贵州省出现负增长,同比下降3.6%。 表2 1-2月全国各省固定资产投资情况 二、扩大有效投资仍然具有空间和潜力 (一)社会资本扩大投资的意愿和能力不足。一是外部环境剧烈变动导致社会投资低迷。经济下行期,企业在悲观预期下出于资金安全考虑,常常会选择观望等待,经济下行、市场需求收缩导致偏悲观预期,企业投资行为趋于谨慎。市场化程度高的民间投资,投资收益风险约束越严,受市场预期影响越大。受疫情、乌克兰危机以及美国等西方国家持续打压遏制我国等因素影响,未来市场不确定性增加,社会投资特别是民间投资信心减弱,多数投资主体持观望等待态度,投资意愿明显不足。二是社会资本特别是民间资本投资能力下降。近年来,企业面临原材料成本上升、需求疲弱、供应链受阻等困难,利润率下滑,利用自有盈利滚动投资的能力受到限制。1-2月我国工业企业利润同比下降22.9%,降幅扩大,相比前值下降了18.9个百分点。主要分项方面,1-2月采矿业利润同比下降0.1%,较1月下降48.7个百分点;电力燃气利润累计同比增速为38.6%,较上月下降了3.2个百分点,这两者均是工业企业利润增速的主要支撑。制造业利润累计同比下降32.6%,降幅较前值低了19.2个百分点。其中,黑色金属冶炼及压延加工业的利润增速环比上月下降达59.8个百分点。疫情以来部分企业销售大幅下降,勉强支撑至今,无力扩大投资,更有部分中小民营企业受疫情影响已退出市场。部分有互保责任的企业担心或有代偿风险,倾向于保留较大的现金储备,其投资潜力也收到抑制。 (二)地方政府财力和融资能力下降。去年以来,地方本级财政收入呈负增长,增值税留底退税政策导致短期内政策性减收,2023年一季度地方一般公共预算本级收入同比增长5%,较地方一般公共预算支出低了1.9个百分点,一些需要地方财政配套的投资项目资金到位率不高,落地进度较慢。从投资资金来源看,国家预算内资金和债券增长较快,1-2月国家预算内资金同比增长59.1%,而包含地方配套的其他资金来源大幅减少。地方政府性基金收入骤减,对政府债务融资的需求增加,而地方综合财力减弱和规范举债管理使地方融资能力明显下降。债务融资能力不足导致基建项目等的地方配套资金难以落实,影响重点项目开工完工,这种情况在部分欠发达的西部地区表现的更为突出。从地方专项债发行进度看,1-2月新增专项债8829亿元,完成全年预期目标的23.2%,较2021年同期高了18.4个百分点,略低于2022年3.4个百分点,地方专项债发行进度偏慢,对基建投资的规模产生掣肘。 图7 地方专项债发行进度(%) 数据来源:Wind数据库 (三)从投资完成进度看,上半年投资增速5.5%基本可行。初步测算,今年上半年投资要实现5.5%增长,二季度完成投资需不低于179076亿元。往年二季度完成投资占上半年比重大多超过65%,按正常年份二季度完成投资占比测算,二季度完成投资将超过199238亿元,预计上半年投资增速可以实现5.5%。 从重点领域看,房地产开发投资随着房地产市场企稳,降幅预计将逐步企稳,一季度商品房销售面积同比下降1.8%,降幅较去年同期分别收窄12个百分点,商品房销售额增速由负转正,同比增长4.1%,较去年同期大幅提高26.8个百分点,叠加各省出台了一系列稳定房地产市场的政策,房地产市场有望企稳,从而进一步稳定房地产开发投资。基础设施投资受益于专项债券和政策性开发性金融工具等政策支撑,增速有望继续回升。工业投资方面,制造业中长期贷款加快投放,技术改造投资持续发力,预计工业投资仍将保持持续快速增长。 从先行指标看,1-2月新开工项目计划总投资同比增长11.8%,投资到位资金(不含房地产开发投资)增长12.5%,为上半年投资较快增长提供了坚实保障。此外,3月我国挖掘机开工小时数达105小时,为2022年以来最高值,项目施工快速回暖迹象明显。 综上,多项投资指标明显改善,前期重大项目密集开工,对形成更多实物工作量产生有利支撑,固定资产运行呈现出积极态势,上半年投资实现5.5%增长基本可行。 三、有关建议 (一)进一步提升专项债券使用效率。一是适度扩大专项债资金投向范围。有条件允许专项债资金投向生态环境导向的开发项目、交通导向的开发项目以及农村产业融合发展项目。二是着力加强项目谋划和储备工作。加强重大项目谋划和可行性研究论证,推动“十四五”时期发展规划目标任务“项目化”。建立部门联评联审机制,发挥部门协调协同作用,积极落实重大项目建设所需的资源要素及相关建设条件。加大对地方重大工程、重大项目的前期经费支持力度,鼓励社会资本提出重大项目投资建设的建议。三是扎实做好前期工作。抓实立项、可研、初设、施工图各环节,落实规划、用地、征迁、资金各要素,形成上下联动推动投资项目落地的良性互动机制。 (二)创新市场导向的投融资模式。在乡村振兴发展、产业园区建设、产城融合发展、生态环境治理、水资源开发利用和综合交通基础设施建设等重点领域,适度有条件地扩大项目边界范围,鼓励支持采取综合开发投资模式,统筹资源要素集约节约利用,在确保风险可控的前提下,推进商业模式创新,健全投资回报机制,调动社会投资者的参与积极性,多渠道筹措项目建设资金。规范推广PPP模式,合法合规运用政府信用支持,高质量推进PPP项目投资建设和运营管理。统筹基础设施存量资产盘活和新增项目建设,积极推进REITs试点,进一步扩大试点项目范围,鼓励原始权益人回收的资金用于新的项目建设。 (三)加大对实体企业技术改造投资的支持力度。一是增强制造业创新能力和动力。地方政府要在共性技术研发、技术改造上加大投入,通过成立主导产业研究院等方式,为企业技术改造投资提供技术支撑或信息服务。二是优化技术改造投资财税支持政策。将固定资产投资以外的软件、专利等软性投入纳入支持范围,引导企业由单纯设备更新改造向软硬件全流程改造提升转变。降低技改投资奖补门槛,允许企业在一定的年度内,按照累计投资额进行申报,或推行技术改造投资补贴“零门槛”申报。将企业技改投入列入研发投入统计范围,按照相应标准给予税收优惠。三是建立技改投资正向激励体系。通过企业分类综合评价,相应实施差别化电价、水价、排污费等措施,激励或者倒逼企业实施技术改造升级。 (四)保障房地产企业及居民购房合理的融资需求。一方面要继续坚决实施“房住不炒”的政策,抑制房地产投机需求。另一方面要优化房地产调控举措,避免“一刀切”的政策措施,在房价较高的一、二线城市,加大各类保障性住房的建设,满足不同收入群体的合理居住需求。在库存过多的三四线城市,着手寻找消化现有房地产存量、化解潜在金融风险的方法。此外,要满足开发商正常合规的融资需求,满足购房者对刚需住房和改善性住房的贷款需求,适当放松对商业银行房地产贷款集中度的管理举措。 作者:中国国际工程咨询有限公司 战略研究院 鞠传霄 | |||||

相关链接

- 李素晓 | 气候变化对长江流域生...2023-04-25

- 刘佩、杨永平 | 推动城轨TOD...2023-04-19

- 马淑杰、张英健、罗恩华 | 关于...2023-04-11

- 刘佩、杨永平 | 浅析城轨TOD...2023-03-31

- 推进中国与玻利维亚能矿领域合作的...2023-03-29